Пазарите се повишиха през последните сесии, а загубите от началото на годината донякъде намаляха. NASDAQ, който понесе най-тежките удари тази година, отново е над 12,200 22, въпреки че все още е надолу с 500% тази година. S&P 4,100 успя да излезе от мечия пазар, сега е над 14, а загубата му от началото на годината възлиза на XNUMX%. Нито един от индексите не е тествал юнското си дъно отново през последните два месеца, а последните тенденции са възходящи.

Пишейки за JPMorgan, глобалният инвестиционен стратег Elyse Ausenbaugh прави добро обобщение на настоящите условия: „Фед все още говори строго по отношение на инфлацията, доходността на облигациите остава на или близо до върховете на цикъла, а другите големи икономики в света продължават да се сблъскват с дълбоки рискове... Това каза , след като имахме известно време да обработим рисковете, пред които сме изправени, инвеститорите като цяло не изглежда да имат същото чувство за „предстояща гибел“, както преди няколко месеца.“

Докато усещането за обреченост и мрак може да отшумява, Ausenbaugh не препоръчва чистосърдечно възходящо отношение от страна на инвеститорите. Стратегът засега твърдо подкрепя дефанзивните акции, като казва: „Като стопани на капитала, това ни подтиква да продължим да се фокусираме върху повече защитни наклони през следващата година в основните портфейли, които управляваме.“

Фондовите анализатори на JPM следват ръководството на стратега на фирмата, избирайки защитни акции, които ще добавят ниво на защита за портфейлите на инвеститорите. Тяхната одобрена защита: платци на дивиденти с висока доходност, традиционна игра, но доказана ефективност през годините. Нека да разгледаме по-отблизо.

AT & T (T)

Ще започнем с един от най-известните „шампиони по дивиденти“ на фондовия пазар, AT&T. Тази компания се нуждае от малко представяне; това е едно от най-старите имена в телекомуникациите, а синьото му лого е една от най-разпознаваемите търговски марки в света. AT&T се промени през годините, тъй като телеграфната и телефонната технология се промениха; съвременната компания е доставчик на стационарни телефонни услуги в САЩ, широколентов интернет чрез оптични и безжични мрежи и е направила големи инвестиции в разгръщането на 5G в Северна Америка.

AT&T отбеляза 168.9 милиарда долара общи приходи миналата година. Тази година обаче резултатът за първото полугодие от 67.7 милиарда долара е значително по-нисък от 88 милиарда долара, регистрирани през 1H21. Последният тримесечен отчет на компанията за 2Q22 показа най-ниската горна линия от няколко години на 29.6 милиарда долара, въпреки че печалбите останаха сравнително стабилни – разреденият EPS от 65 цента беше в средата на диапазона (57 цента до 77 цента) на тримесечни резултати за последните две години. Паричният поток на компанията претърпя удар през тримесечието; свободният паричен поток спадна на годишна база от $5.2 милиарда на $1.4 милиарда.

Като положителна бележка, компанията добави над 800,000 300,000 абонаментни телефонни акаунта и 2 22 нетни клиенти на оптични кабели, което прави 5QXNUMX едно от най-добрите за компанията за добавяне на клиенти. Ръководството приписва отрицателните парични резултати на по-високите корпоративни разходи, свързани с XNUMXG, и на увеличаването на броя на клиентите, които закъсняват с плащането на сметки.

Чрез всичко това AT&T поддържа своите тримесечни плащания на дивиденти. Компанията има завидна история на надеждност; въпреки че е направила корекции на дивидента, за да осигури плащането, компанията никога не е пропускала тримесечно плащане, откакто започна да изплаща дивиденти по обикновени акции през 1984 г. Текущото плащане беше декларирано в края на юни и изплатено на 1 август, в 27.75 цента на акция. Това се изчислява на годишна база до $1.11 и дава доходност от 6.5%. Доходността е повече от три пъти средната сред фирмите, регистрирани на S&P, и е достатъчно висока, за да осигури известна степен на изолация срещу инфлацията.

JPMorgan's Филип Кюзик обхваща T и той вижда акциите като добър дефанзивен избор в днешната среда.

„Мобилността продължава да се възползва от силните абонаментни телефонни добавки и ARPU расте. Увеличенията на цените и връщането на приходите от роуминг трябва да допринесат за ръста на приходите от услугата през 2H22, като спомагат за компенсиране на загубата от изключване на 3G и приходи от CAF-II. Маржовете трябва да се повишат на годишна база през второто полугодие на 2 г. от ръст на приходите от услуги, спестявания на разходи и стабилни промоционални разходи... AT&T остава много дефанзивен бизнес и трябва да има ограничени недостатъци“, каза Кюсик.

За тази цел Cusick оценява, че AT&T споделя наднормено тегло (т.е. Купува), виждайки ги готови да продължат да надминават общия пазар, и определя целева цена от $23, за да предложи 12-месечно увеличение от 32%. (За да гледате рекорда на Кюсик, Натисни тук)

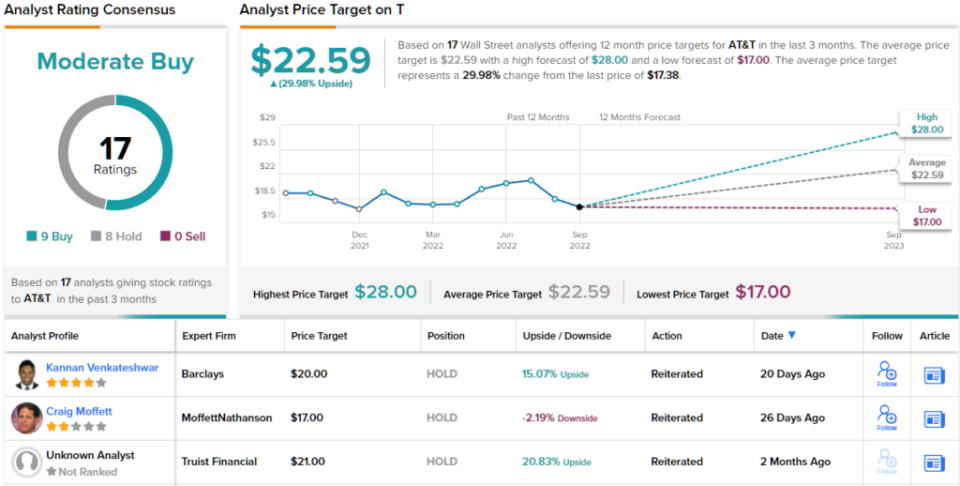

Като цяло акциите на AT&T имат умерена оценка за покупка според консенсуса на анализаторите. Това се основава на 17 скорошни прегледа, които се разделят на 9 покупки и 8 задържания. Акциите се продават за $17.38, а средната цел от $22.59 предполага 30% печалба за следващата година. (Вижте прогнозата за акциите на AT&T в TipRanks)

Omnicom Group (СТО)

Както AT&T може да демонстрира, успешното брандиране е необходимост в съвременния бизнес. Omnicom Group живее в този свят, предоставяйки брандиране, маркетинг и корпоративни комуникационни стратегии за над 5,000 корпоративни клиенти в над 70 страни по света. Услугите на фирмата включват реклама, медийно планиране и купуване, директен и промоционален маркетинг, дигитален и интерактивен маркетинг и връзки с обществеността. Omnicom отбеляза над 14 милиарда долара приходи миналата година, с приходи от 2.2 милиарда долара.

С две тримесечия на 2022 г. зад нас, изглежда, че Omnicom е на път да достигне представянето си от миналата година. Приходите за първото полугодие на 1 г. съответстват на миналогодишното първо полугодие на $22 милиарда, както и разреденият EPS на $7. Компанията записа тези резултати, описани като „силни“ от ръководството, въпреки известните насрещни ветрове, които засегнаха икономиката тази година.

Omnicom обяви последното си изплащане на дивидент през юли тази година, при 70 цента на обикновена акция. Плащането ще бъде извършено на 12 октомври. Това е годишна лихва от $2.80, което дава доходност от 4%. Omnicom поддържа плащанията си надеждни от 1989 г., като никога не пропуска планирано плащане.

В прегледа си на тези акции JPMorgan's Давид Карновски пише: „Резултатите през тримесечието служат като още една точка от данни, подкрепяща нашето виждане, че агенциите работят в структурно по-силен пазар след пандемията и че това трябва да помогне за намаляване на част от икономическата мекота, която потенциално предстои… Ние виждаме текущата цена на акциите като добра входна точка за дългосрочния инвеститор, тъй като очакваме компанията да продължи в крайна сметка да се връща към постоянен среден до висок едноцифрен профил на растеж на печалбите, докато стабилният дивидент осигурява подкрепа в посока надолу.“

Това е оптимистична позиция и е придружена от също толкова оптимистична оценка за наднормено тегло (т.е. Купете). Ценовата цел на Karnovsky от $86 предполага едногодишен потенциал за ръст от 20%. (За да видите рекорда на Карновски, Натисни тук)

Какво мисли останалата част от улицата? Разглеждайки разбивката на консенсуса, мненията на други анализатори са по-разпространени. 5 покупки, 4 задържания и 1 продажба дават консенсус за умерена покупка. В допълнение, целта за средна цена от $80.43 показва 12% потенциал нагоре от текущата търговска цена от $71.53. (Вижте прогнозата за акциите на Omnicom в TipRanks)

За да намерите добри идеи за търговия с дивидентни акции при атрактивни оценки, посетете TipRanks' Най-добрите запаси за закупуване, наскоро стартиран инструмент, който обединява всички прозрения на собствения капитал на TipRanks.

Отказ от отговорност: Мненията, изразени в тази статия, са единствено на представените аналитици. Съдържанието е предназначено да се използва само за информационни цели. Много е важно да направите свой собствен анализ, преди да направите каквато и да е инвестиция.

Източник: https://finance.yahoo.com/news/investors-consider-defensive-equities-says-001952282.html